Inhaltsverzeichnis

Konjunktur – Ein Überblick

Bevor wir in das Arbeitsthema der Fiskalpolitik einsteigen, die auch als Konjunkturpolitik bezeichnet wird, weil es darum geht, die Konjunktur zu steuern, sollten wir einen kurzen aber dennoch deutlichen Blick auf den Begriff der Konjunktur werfen.

Man unterscheidet vier Phasen der Konjunktur, nämlich

- Hochkonjunktur – auch als „Boom“ bezeichnet

- Abschwung

- Tiefstand – auch als „Rezession“ bezeichnet

- Aufschwung

Abbildung 1: Konjunkturphasen / Indikatoren und Einflussfaktoren

Abbildung 1: Konjunkturphasen / Indikatoren und Einflussfaktoren

Aus Gründen der Verständlichkeit soll an dieser Stelle auch noch der Begriff der „Konjunktur“ geklärt werden. Konjunktur bedeutet so viel wie „Wirtschaftslage eines gesamten Landes“. Boomt die Wirtschaft, hat man die Situation einer Hochkonjunktur. Befindet sich die Wirtschaft in einer Krise, liegt ein Tiefstand bzw. eine Rezession der Konjunktur vor.

Gemessen wird die Lage der Wirtschaft an dem Bruttoinlandsprodukt, welches mit „BIP“ abgekürzt wird.

Die Aufgabe der Politik ist es nun, für eine Stabilität der Konjunktur zu sorgen, ohne dass die staatlichen Eingriffe überhandnehmen.

In einer sozialen Marktwirtschaft, wie diese als Marktform in Deutschland existent ist, geht es darum, dass der Markt sich weitgehend selbst reguliert. Der Staat greift nur dann in das Wirtschaftsgeschehen ein, wenn es notwendig ist.

Wie diese Eingriffe funktionieren, erfahren Sie im Verlauf dieses Artikels.

Fiskalpolitik – Die Möglichkeiten des Staates die Konjunktur zu steuern

Vorwissensaktivierung – Einstieg ins Thema

Vielleicht können Sie sich an das Jahr 2008 erinnern, in dem sich Deutschland in einer absoluten Wirtschaftskriese befunden hat. In Bezug auf Abbildung 1 war die Konjunktur auf einem absoluten Tiefpunkt. Auch der Automobilhersteller Opel hatte riesengroße Probleme in dieser Zeit. Das Unternehmen hat sehr, sehr wenige Autos verkaufen können und damit bestand das Problem, dass das Unternehmen seine Kosten nicht mehr decken konnte. Personalkosten usw. mussten aus Reserven (finanzielle Ansparungen aus den Vorjahren bzw. vom Konzern General Motors (GM)[1]) bezahlt werden. Tausende von Arbeitsplätzen standen bei dem „Riesenunternehmen“ auf dem Spiel und Massenentlassungen drohten…! Damit nicht genug, denn die Automobilindustrie lebt von der Zulieferung anderer Betriebe. Wenn aber nun Opel Probleme hatte die Fahrzeuge abzusetzen, leiden auch die daran angegliederten Zulieferbetriebe (z.B. Zulieferer für Benzinpumpen) unter dem Verkaufsrückgang der Opel-Fahrzeuge. Damit standen nicht nur die Arbeitsplätze von Opel auf dem Spiel, sondern auch die Arbeitsplätze in den Zulieferbetrieben.[2]

Wenn die gesamten Arbeitsplätze verloren gegangen wären, hätte das einen großen Rückgang der gesamtwirtschaftlichen Nachfrage zur Folge. Die Menschen, die ihren Arbeitsplatz verloren hätten kaufen wesentlich weniger als zuvor, da ihnen weniger Geld (Arbeitslosengeld ca. 60 % des letzten Nettolohnes[3]) zur Verfügung steht.

Gut das es hier Möglichkeiten von Seiten des Staates gibt, in solch einem Tiefstand der Konjunktur unterstützend einzugreifen und der Konjunktur wieder zu einem Aufschwung zu verhelfen.

Historisch Hintergründe der Konjunkturpolitik

Bevor wir uns gezielt mit der Konjunkturpolitik beschäftigen, müssen die Ursprünge dieser Politik geklärt werden, ansonsten würde eine sehr große Wissenslücke bei Ihnen klaffen.

Im zweiten Weltkrieg und im Jahr 2008 sowie in den Folgejahren befand sich die deutsche Wirtschaft in einer absoluten Krise. Diese Krisen, i. B. die ab 2008, war jedoch nicht ausschließlich auf Schwierigkeiten der Wirtschaft im Inland zurückzuführen, sondern auf die wirtschaftliche Verflechtung von Deutschland in der gesamten Welt.

In diesen Zeiten verloren Menschen Arbeitsplätze und Unternehmen gingen in die Insolvenz… oder „auf Deutsch gesagt“ pleite…!

Was hier in zwei Zeilen geschrieben steht hatte für die Menschen im Inland zum Teil schwerwiegende Folgen. Weil die Menschen weniger Geld aufgrund von Arbeitslosigkeit zur Verfügung hatten, konnten sie sich ihren bisherigen Lebensstandard nicht mehr leisten. Sie mussten ggf. in eine andere Wohnung umziehen, ihre Autos verkaufen und ggf. die Kinder von privatem Unterricht (z.B. Musikunterricht) abmelden, weil sie einfach „kein Geld mehr dafür hatten“.

An diesem Absatz wird deutlich, wie existenzbedrohend oder gar existenzvernichtend eine Rezession (s. Abbildung 1) für die Bürgerinnen und Bürger eines Landes sein kann und wie wichtig es ist, dass der Staat hier adäquat reagiert und eingreift.

In den nächsten drei Unterkapiteln stellen wir kurz und knapp historische Grundgedanken der Wirtschaftspolitik vor.

Der klassische Liberalismus

Der Verfechter dieser klassischen liberalen Politik „Adam Smith“, behauptete, dass die Kräfte der freien Marktwirtschaft alle wirtschaftspolitischen Probleme selbst lösen.

Nach Ansicht von Smith sollen Angebot und Nachfrage auch das Problem des Arbeitsmarktes und damit das Problem der Arbeitslosigkeit lösen.

Wenn es Arbeitslosigkeit gibt, dann würden die Menschen wieder bereit sein, für weniger Geld zu arbeiten, damit sie überhaupt Arbeit haben. Durch den Anstieg der Arbeitslosigkeit sinken logischerweise die Löhne, da die Arbeitnehmer in der damaligen Zeit keine andere Wahl hatten, als für weniger Geld zu arbeiten. Wenn dann wieder mehr Menschen Arbeit haben, können sich wieder mehr Menschen etwas leisten, was zum Anstieg der (gesamtwirtschaftlichen) Nachfrage führt. Aus diesem Grund, so Adam Smith, steigt auch wieder die Produktion. Durch den Anstieg der Produktion haben dann wieder mehr Menschen Arbeit, weil wieder mehr Arbeitskräfte gebraucht werden usw. …

Die Folge einer solchen Wirtschaftsform wäre allerdings, dass nur „die Großen“ überleben und „die Kleinen“ zu Grunde gehen.

Das ein solches Vorgehen absolut unsozial ist, versteht sich wohl von selbst, daher ist es wichtig, dass der Staat in das Wirtschaftsgeschehen eingreift und durch gezielte Maßnahmen, die Wirtschaft in Zusammenarbeit mit den Unternehmen wieder aus einer eventuell bestehenden Krise herausführt.

Der Fiskalismus

Im Jahre 1929 bis hin zum Jahre 1933 war Deutschland in einer sehr großen wirtschaftlichen Krise. Diese Krise brachte Millionen von Arbeitslosen mit sich. Der Wirtschaftswissenschaftler (Dipl. Oec. bzw. im „neudeutschen“ Bachelor of. Economics bzw. Master Business Studies) „John Maynard Keynes“ gründete in der Zeit seine Theorie des Fiskalismus.

Keynes ging davon aus, dass die Unternehmen bei einem Rückgang der Nachfrage so viele Arbeitnehmer entlassen, bis das Gleichgewicht von Angebot und Nachfrage wieder im Gleichgewicht ist. Durch dieses Gleichgewicht ist das gesamtwirtschaftliche Angebot auch nur noch so groß, wie die gesamtwirtschaftliche Nachfrage.

Wenn dieses neue Gleichgewicht entstanden ist, muss der Staat eingreifen, damit die Arbeitslosigkeit reduziert wird und die Wirtschaft wieder in die Phase des „Aufschwungs“ gelangt. Der Aufschwung soll dann logischerweise auch einen Anstieg der Produktion zur Folge haben. Steigt die Produktion, sinkt die Arbeitslosigkeit, denn es werden wieder mehr Arbeitskräfte in den Produktionsstätten benötigt. Die Menschen haben dann wieder mehr Geld für den Konsum zur Verfügung, wodurch sie sich mehr leisten können und am Markt wieder mehr Produkte und Dienstleistungen nachfragen. Damit steigt die gesamtwirtschaftliche Nachfrage. Durch den Anstieg der Nachfrage sinkt die Arbeitslosigkeit weiter. Die Unternehmen benötigen mehr Menschen als Arbeitnehmerinnen und Arbeitnehmer, um die gesamtwirtschaftliche Nachfrage bedienen zu können.

Der Monetarismus

„Milton Friedman“ kritisierte den Fiskalismus und wurde der bekannteste Vertreter des Monetarismus. Nach der Einschätzung von Milton Friedman soll nicht der Staat in das Wirtschaftsgeschehen eingreifen, sondern die Zentralbanken der Länder. Die Zentralbanken bilden in Zusammenarbeit mit der „Europäischen Zentralbank“, kurz EZB, das Europäische System der Zentralbanken „ESZB“.

Die Zentralbanken haben die Möglichkeiten, die Geldmenge durch Zinssenkungen zu erhöhen. Sind die Zinsen niedrig werden mehr Kredite nachgefragt und es wird konsumiert bzw. investiert. Die im Umlauf befindliche Geldmenge in dem Land erhöht sich.

Zugleich hat die Zentralbank aber auch die Möglichkeit, die Geldmenge zu reduzieren, indem sie die Zinsen anhebt und dann die Kredite verteuert. Durch die Zinserhöhung werden weniger Kredite nachgefragt und die Geldmenge wird reduziert.

In einem Tiefstand der Konjunktur – welcher auch als Rezession bezeichnet wird (s. Abbildung 1 )- sollte die Zentralbank die Zinsen senken, damit durch Konsum und Investition die Nachfrage steigt und die Wirtschaft wieder wachsen kann.

Fazit: Durch einen Anstieg der Zinsen sinkt die Geldmenge. Durch eine Herabsetzung der Zinsen steigt die Geldmenge.

Nach Friedmans Theorie soll sich der Staat, mit Ausnahme der Zentralbank, weitgehend aus dem Wirtschaftsgeschehen heraushalten.

Was der Staat aber gewährleisten soll, sind die Voraussetzungen für ein optimales Marktgeschehen. Er soll also gerade verhindern, dass die „Großen immer Größer“ werden und hingegen die „Kleinen immer Kleiner“. Wenn durch diese geschaffenen Voraussetzungen Preisniveaustabilität herrscht, dann ist das gewünschte Ziel erreicht. Wenn die Preisniveaustabilität nicht erreicht ist, dann muss der Staat und die Zentralbank nachbessern.

Auf die Geldpolitik gehen wir im Abschnitt 3.3 dieses Artikels genauer ein.

Wirtschaftspolitik

Im Folgenden werden wir auf ausgewählte Möglichkeiten der Politik eingehen, womit die Konjunktur und damit „die Wirtschaftslage“ gesteuert werden kann.

Nachfrageorientierte Wirtschaftspolitik

Bei der nachfrageorientierten Wirtschaftspolitik spricht man auch von der antizyklischen Finanzpolitik.

Antizyklisch ist diese Wirtschaftspolitik deshalb, weil man versucht, die Konjunktur in eine Gegenrichtung zu bewegen. In einer Hochkonjunktur, also dann, wenn die Wirtschaft boomt, soll die Konjunktur gebremst werden und in einer Rezession bzw. einem Tiefstand der Wirtschaftslage soll die Konjunktur durch gezielte Maßnahmen angekurbelt werden.

Im Grundgedanken geht die von John Maynard Keynes gegründete Wirtschaftspolitik davon aus, dass Konjunkturschwankungen (s. Abbildung 1) auf das Ungleichgewicht von Angebot und Nachfrage zurückzuführen sind.

Aus diesem Grund, so die Idee von Keynes, muss der Staat in einer Phase der Hochkonjunktur die Wirtschaft bremsen, etwa durch Steuer- und oder Zinserhöhung bzw. streichen von Zuschüssen (Gelder). In der Phase des wirtschaftlichen Tiefstandes bzw. einer Rezession soll der Staat durch gezielte Maßnahmen, etwa Steuersenkungen und Gewährung von Zuschüssen, die Wirtschaft ankurbeln.

Rezession und mögliche Maßnahmen der Fiskalpolitik

Bei einem wirtschaftlichen Tiefstand, welcher auch als Rezession (s. bezeichnet wird, ist die gesamtwirtschaftliche Nachfrage niedriger als das gesamtwirtschaftliche Angebot. In dieser Phase muss der Staat Maßnahmen ergreifen, damit die Nachfrage wieder steigt. Beispielsweise kann er im öffentlichen Sektor Baumaßnahmen, etwa von Straßen bzw. deren Erneuerungen vorantreiben. Zugleich könnten auch oder öffentlichen Gebäude (z.B. Kindergärten, Schulen, etc.) gebaut und oder saniert werden. Um die private Nachfrage anzukurbeln wäre es z.B. möglich, dass der Staat Steuern senkt, damit die Bürger mehr Netto vom Brutto – also am Monatsende mehr Geld – zur Verfügung haben.

Auch kann der Staat in dieser Phase den Umweltschutz fördern und zugleich die Konjunktur ankurbeln. Für private Haushalte heißt das, dass der Staat Zuschüsse zur energieeffizienten Modernisierung von Gebäuden, von energieeffizienten Heizsystemen (z.B. Erdwärme) oder Stromerzeugungsanlagen (z.B. Solaranlagen mit Speichersystem), etc. gewähren kann. Auch vergünstigte Kredite, die der Staat an Privathaushalte und Wirtschaftsunternehmen herausgegeben könnte, wären denkbar, um die private Nachfrage anzukurbeln.

Fazit: Wenn der Staat durch direkte Maßnahmen (z.B. Straßenbau -erneuerung) oder indirekte Maßnahmen (z.B. Steuersenkungen oder Gewährung von Zuschüssen) die Nachfrage ankurbelt, haben die Unternehmen wieder mehr Arbeit und brauchen Arbeitskräfte. Dadurch sinkt die Arbeitslosigkeit. Die Arbeitskräfte haben dadurch, dass sie wieder Arbeit haben, mehr Geld zur Verfügung und können entsprechend auch mehr ausgeben. Durch das „mehr ausgeben“ an Geld, wird die Nachfrage weiter angekurbelt und die Unternehmen müssen mehr produzieren. Die Steigerung der Produktion führt zugleich zu einer Steigerung der Nachfrage an Arbeitskräften, damit die gestiegene Nachfrage des Marktes bedient werden kann

Ganz einfaches Beispiel: In einer Traditionsbäckerei arbeiten drei Personen. Aufgrund dessen, dass die Wirtschaft derzeit in einer Krise steckt, greifen die Kunden aus Preisgründen statt auf das Fachgeschäft auf den Discounter (Ald*, Lid*, etc.) für den Erwerb von Brot- und sonstigen Backwaren zurück.

Das Angebot in der Bäckerei ist damit größer als die Nachfrage der Kunden. Der Traditionsbäckerei droht damit das Aus. Das Bürgermeisteramt (der Staat) hat von den Problemen erfahren und möchte die Traditionsbäckerei retten. Daher hat sich der Stadtrat dazu entschieden, für die nächsten fünf Jahre das tägliche Catering bei der Bäckerei zu bestellen. Damit sind nicht nur die drei Arbeitsplätze gerettet, sondern es werden sogar noch zwei Arbeitskräfte mehr eingestellt. Die Arbeitskräfte, die nun neu eingestellt worden sind, haben wieder mehr Geld zum Ausgeben und können damit mehr Produkte und Dienstleistungen am Markt nachfragen.

Fazit: Überträgt man den staatlichen Eingriff in diesem einfachen Beispiel auf eine gesamte Branche bzw. die gesamte Volkswirtschaft, kann man sich ganz einfach vorstellen, wie der Staat durch Erhöhung seiner Ausgaben die Konjunktur ankurbeln bzw. positiv beeinflussen kann.

Hochkonjunktur und mögliche Maßnahmen der Fiskalpolitik

In einer Phase der Hochkonjunktur (s. Abbildung 1) ist die Nachfrage höher als das Angebot. Der Staat muss hier eingreifen, um die Nachfrage zu senken, damit es nicht zur Inflation (Wertverlust des Geldes) kommt.

Beispiel: Vielleicht ist Ihnen aufgefallen, dass seit dem Jahr 2015 sehr viel gebaut worden ist. Außerdem sind die Immobilienpreise für Neubauten stark angestiegen. Mitlerweile zahlt man in einer verschlafenen hessischen Kleinstadt für eine neue 80 qm Wohnung an die 220.000,00 Euro. Vor zehn Jahren hätte eine solche neugebaute Wohnung maximal 160.000,00 Euro gekostet. Dummerweise sind die Einkommen in den vergangen zehn Jahren nicht so stark gestiegen, dass diese den Preisanstieg abfedern können.

- Fazit: Inflation auf dem Immobilienmarkt

Um hier konjunkturbremsend einzugreifen, kann der Staat Steuern erhöhen, wodurch sowohl Unternehmen als auch Arbeitnehmer (je nach Steuerart) weniger Netto vom Brutto – und damit weniger Geld – zur Verfügung haben. Auch kann der Staat gewährte Zuschüsse zu Modernisierungen jeglicher Art streichen. Solche Maßnahmen führen dazu, dass die Nachfrage zurückgeht und mit dem Angebot wieder ins Gleichgewicht kommt.

Durch das Erhöhen von Steuern erhöht der Staat logischerweise auch seine Einnahmen. Diese höheren Einnahmen müssen vom Staat eingespart werden. Man spricht von der s.g. Konjunkturausgleichsrücklage. Dieses gesparte Geld soll dann dazu verwendet werden, die Wirtschaft in einem Tiefstand bzw. einer Rezession (s. Abbildung 1) wieder anzukurbeln.

Gezielte Anwendung von Instrumenten der antizyklischen Finanzpolitik

Die Möglichkeiten, die der Staat hat, in die Konjunktur einzugreifen, haben wir Ihnen im Einführungstext zu Abschnitt 3 überblicksmäßig und knapp dargestellt. Jetzt schauen wir uns nochmal gezielt die möglichen Maßnahmen im Detail an.

Das Instrument „Staatsaufträge“

Wie wir bereits angerissen haben, kann der Staat in einer Rezession, also einem Tiefstand der Konjunktur selbst mehr Aufträge vergeben. Denkbar sind an dieser Stelle der Bau bzw. die Sanierung von Straßen, von Kindergärten und oder Schulen, sowie sonstigen staatlichen Einrichtungen.

Wenn Angebot- und Nachfrage wieder im Gleichgewicht sind und sich die Konjunktur „erholt hat“, dann werden die staatlichen Aufträge reduziert und der Nachfrage von Privatpersonen und nichtstaatlichen Unternehmen der Vortritt gelassen.

Die Finanzmittel, die der Staat in dieser Phase nach der Rezession einspart, werden als s.g. Konjunkturausgleichsrücklagen „für schlechte Zeiten“ angespart. Diese „schlechte Zeiten“ sind in der Zukunft bevorstehende Rezessionen, in denen der Staat die Wirtschaft wieder erneut ankurbeln muss.

Das Instrument „Steuerpolitik“

Auch mithilfe der Steuerpolitik kann der Staat die Konjunktur beeinflussen.

Wenn die Einkommenssteuer bzw. die Lohnsteuer gesenkt werden, steigt das Nettoeinkommen der Arbeitnehmerinnen und Arbeitnehmer, denn sie müssen weniger Steuern an den Staat zahlen. Die Arbeitnehmerinnen und Arbeitnehmer haben also „mehr Geld in der Tasche“ bzw. eine höhere Kaufkraft. Die Bürgerinnen und Bürger können also mehr Geld ausgeben, was zu einem Anstieg der Nachfrage und einer Belebung der Konjunktur führt.

Im Gegenzug wird die Kaufkraft entzogen, wenn die Steuern vom Staat angehoben werden. Das Anheben der Steuern wirkt dämpfend auf die Konjunktur. In der Fachsprache heißt „dämpfend“ auch kontraktiv.

Wenn der Staat die s.g. Unternehmenssteuern senkt erhöht sich der Gewinn nach Steuern für die Unternehmen. Die Unternehmen haben dann aufgrund des höheren Ertrages nach Steuern mehr Möglichkeiten, in neue Technologien zu investieren, was zugleich konjunkturbelebend wirkt. Wenn der Staat hingegen die s.g. Unternehmenssteuern anhebt, dann wird der Gewinn nach Steuern gesenkt. Entsprechend geringer sind die Möglichkeiten, für Unternehmen in neue Technologien zu investieren.

Wenn der Staat die Umsatzsteuer, welche in der Umgangssprache als Mehrwertsteuer bezeichnet wird, absenkt, dann werden für den Endverbraucher die Produkte günstiger.

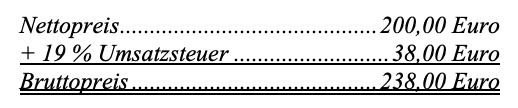

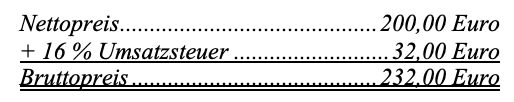

Beispiel: Sie kaufen sich bei einem Möbeldiscounter einen Schrank für 200,00 Euro netto. Die Umsatzsteuer beträgt aktuell neunzehn Prozent (19%). Damit beträgt der Bruttokaufpreis des Schrankes inklusive Umsatzsteuer, 238,00 (=200*1,19) Euro.

Würde die Umsatzsteuer jetzt auf sechzehn Prozent (16%) gesenkt werden, dann würde Sie der gleiche Schrank nur noch 232,00 (=200*1,16) Euro kosten.

Durch die Senkung der Umsatzsteuer würde der Schrank (238,00-232,00=) 6 Euro günstiger werden. D.h. sie hätten dann noch sechs Euro übrig, die Sie anderweitig ausgeben könnten.

Stellen Sie sich vor, Sie haben jeden Monat 350,00 Euro zur Verfügung. Durch die Senkung der Umsatzsteuer von 19 % auf 16 %, also um 3 %, haben Sie real (350 * 1,03=) 360,50 Euro zur Verfügung. Sie können dann also theoretisch insgesamt 10,50 (= 360,50-350,00) Euro mehr im Monat ausgeben, weil die Gegenstände günstiger geworden sind.

Hinweis: Das der Staat die Umsatzsteuer senkt, ist jedoch seit Einführung dieser Steuer im Jahre 1968 nicht vorgekommen. Seitdem ist die Umsatzsteuer von ehemals zehn Prozent (10%) im Jahre 1968, auf jetzt neunzehn Prozent (19%) ab dem Jahre 2007 gestiegen.

Wenn der Staat hingegen die Umsatzsteuer anhebt, werden die Produkte teurer und der Verbraucher kann sich von seinem zur Verfügung stehenden Geld weniger leisten.

Fazits: Durch Steuererhöhungen wird die Konjunktur gebremst, weil sich die Bürgerinnen und Bürger weniger leisten können. Auch Unternehmen haben durch hohe Steuern weniger Möglichkeiten in neue Technologien zu investieren bzw. überhaupt zu investieren. Die Arbeitslosigkeit kann in dieser Phase zunehmen, weil gewisse Arbeitskräfte aufgrund des Nachfragerückgangs nicht mehr gebraucht werden.

Durch Steuersenkungen wird die Konjunktur angekurbelt, weil die Bürgerinnen und Bürger mehr Geld haben, welches sie für Konsum – also Dinge die das Leben schöner und angenehmer machen – ausgeben können. Auch die Unternehmen haben mehr Geld zur Verfügung, um gezielt in neue Technologien bzw. sonstige Neuerungen zu investieren. In dieser Phase sinkt die Arbeitslosigkeit, weil mehr Arbeitskräfte benötigt werden, um die gestiegene Nachfrage bedienen zu können.

Das Instrument „Subventionen“

Subventionen werden in Form von Geldern zumeist für Unternehmen gewehrt, die von der Insolvenz bedroht sind und über eine Vielzahl von Arbeitsplätzen verfügen. Durch die Subventionen sollen die Arbeitsplätze der Menschen und damit auch deren Kaufkraft erhalten werden. Wenn diese Menschen arbeitslos werden würden, dann müsste der Staat einerseits Arbeitslosengeld zahlen und zugleich würde die Kaufkraft der arbeitslos gewordenen Arbeitnehmer sinken. Außerdem könnte der Staat keine Lohn- bzw. Einkommenssteuer mehr einnehmen. Aus diesem Grund macht es auch Sinn, dass der Staat Subventionen gewährt.

Ethisch betrachtet kann man jedoch darüber streiten, dass solche Subventionen i.d.R. nur für Großunternehmen gewährt werden. Klein- und oder mittelständische Unternehmen erhalten i.d.R. diese Subventionen nicht.

Das Instrument „Transferzahlungen“

In der Regel haben gerade Familien mit geringerem Einkommen entsprechend niedrige Kaufkraft, weil sie wenig Geld zum Ausgeben zur Verfügung haben.

Beispiel: Eine Familie (2 Erwachsene, 2 Kinder), die monatlich 1.800,00 Euro zur Verfügung hat, hat eine geringere Kaufkraft, als eine Familie (2 Erwachsene, 2 Kinder), die monatlich 4.000,00 Euro zur Verfügung hat.

Um die Kaufkraft von Familien mit geringem Einkommen zu erhöhen hat der Staat die Möglichkeit die Transferzahlungen an diese Familien zu erhöhen.

Unter Transferzahlungen versteht man z.B. Kindergeld, BAföG, Wohngeld etc. Wenn die Menschen dann durch die höheren Transferzahlungen mehr Geld zur Verfügung haben, können sie auch mehr Geld ausgeben, was die Nachfrage erhöht und die Konjunktur ankurbelt.

Achtung Ethik: Solche Maßnahmen müssen gut durchdacht sein, weil sie zu einer Spaltung in der Gesellschaft beitragen können. „Die Besserverdiener“ werden sich an einer solchen Maßnahme stören, an der lediglich die niedrigeren Einkommensgruppen teilhaben sollen.

Das Instrument „Investitionsanreize“

Der Staat kann Anreize für Unternehmen schaffen, deren Investitionsbereitschaft zu erhöhen, indem er z.B. Möglichkeiten für Unternehmen schafft, Steuern zu sparen.

Hierzu gehört an erster Stelle die Senkung der Unternehmenssteuern. Werden diese Steuern gesenkt, müssen die Unternehmen weniger Steuern auf ihre Gewinne zahlen und es verbleiben damit mehr Gelder im Unternehmen für mögliche Investitionen.

Ebenfalls ist es denkbar, dass der Staat handelsrechtliche Investitionsanreize schafft, in dem er den Unternehmen Möglichkeiten bietet, rechnerisch ihre Gewinne zu schmälern.

Dazu gäbe es z.B. die Möglichkeit, die Abschreibungssätze auf das Anlagevermögen zu erhöhen, oder Sonderabschreibungen – etwa auf Vermögensgegenstände die älter sind als fünf Jahre – anzubieten. Wenn die Unternehmen hohe Abschreibungen vorweisen können, schmälern sich die rechnerischen Gewinne. Der rechnerische Rückgang der Gewinne führt dazu, dass die Unternehmen weniger Steuern auf die verbleibenden Gewinne zahlen müssen, weil diese eben geschmälert worden sind.

Das Instrument „Sparanreize“

Wenn der Staat die Nachfrage reduzieren will, was bedeutet, dass Privatpersonen und Wirtschaftsunternehmen weniger Geld ausgeben bzw. investieren, hat er die Möglichkeit, Sparanreize zu schaffen. Damit wird erreicht, dass weniger Geld ausgeben, aber dafür mehr Geld gespart wird. Hierbei wäre es möglich, dass staatliche Zuschüsse zu Sparanlagen gewährt werden.

Beispiele für solche staatlichen Sparanreize sind z.B.:

-> Arbeitnehmersparzulage

->Vermögenswirksame Leistungen

->Wohnungsbauprämie zur Schaffung von Eigenheim

->Kinderbaugeld zur Schaffung von Eigenheim speziell für Familien mit Kindern

-> Zuschüsse zur privaten Vorsorge (z.B. Renten- und oder Pflegeversicherung)

Fazit zu den Instrumenten der antizyklischen Fiskalpolitik

Sie haben nun unterschiedliche Instrumente kennengelernt, mit denen der Staat in die Konjunktur eingreifen kann.

Welches Instrument nun in einer konkreten Situation zum Einsatz kommt, um in die Konjunktur korrigierend einzugreifen, ist logischerweise von der Situation abhängig. Nicht für jede Situation in der Konjunktur ist das gleiche Instrument sinnvoll anwendbar.

Denkbar und in der Praxis häufig angewendet ist eine Kombination von unterschiedlichen Instrumenten. Auch die Dosis bzw. der Umfang wie welches Instrument angewendet wird, ist von Konjunktursituation zu Konjunktursituation unterschiedlich.

Angebotsorientierte Wirtschaftspolitik

In der angebotsorientierten Wirtschaftspolitik gehen die Vertreter davon aus, dass Angebot und Nachfrage möglichst im Gleichgewicht gehalten werden müssen. Gezielt geht es um die Aktivitäten auf der Anbieterseite.

Für die Anbieter- bzw. Unternehmerseite heißt das, dass sie das Angebot bei Nachfrageerhöhung ebenfalls erhöhen müssen. Geht aber die Nachfrage zurück, dann muss auch das Angebot reduziert werden. à Kling einfach, ist es aber leider nicht.

Dazu muss man allerdings wissen, dass die Unternehmen i.d.R. ihr Angebot auf lange Sicht ausrichten und planen müssen. Damit diese langfristige Planung gewährleistet werden kann, muss die Politik des Staates für ein solches Angebot langfristige und zuverlässige Rahmenbedingungen schaffen. Diese langfristige Planung wird auch als „strategische Planung“ bezeichnet.

Damit eine langfristige Planung möglich wird und die Politik solche Rahmenbedingungen erzeugen kann, muss sie mit den folgenden Instrumenten arbeiten:

- Finanzpolitik

- Deregulierung

- Qualifizierung von Arbeitskräften

- Monetaristische Geldpolitik

- Produktionsorientierte Lohnpolitik

Das Instrument der Finanzpolitik

Der Staat soll sich in seiner politischen Arbeit darum kümmern, dass die Staatsschulden abgebaut werden. Auf Konjunkturpolitik soll der Staat daher verzichten, denn durch das Antreiben der Konjunktur, was durch das Erhöhen staatlicher Ausgaben erreicht werden soll, können die Staatschulden nicht abgebaut werden.

Das Instrument der Deregulierung

Unter dem Begriff der Deregulierung versteht man den Abbau von staatlichen Regeln bzw. Regulierungen die am Markt existieren.

Die Anbieter- bzw. Unternehmerseite fordert von der Politik des Staates, dass die staatlichen bzw. rechtlichen Regularien reduziert werden, die die nichtstaatlichen Unternehmen daran hindern, gezielt am Markt zu agieren. Zu diesem Agieren gehört z.B. die verlässliche Planung von langfristigen Investitionen. Die Unternehmensbesteuerung soll vom Staat in diesem Zusammenhang reguliert bzw. zurückgefahren werden, damit die steuerlich-finanzielle Belastung für die Unternehmen gesenkt wird. Steuererhöhungen oder das Auferlegen neuer Steuern oder anderer Belastungen, soll vermieden werden, um eine sichere und verlässliche Planung für die Unternehmen zu gewährleisten.

Zugleich sollen die Gesetze des Arbeitsmarktes in Bezug auf die Flexibilisierung abgeschwächt werden. Wenn an die Unternehmen weniger Anforderungen in Bezug auf die Kündigungsfristen gestellt werden, dann können sie flexibler auf Nachfrageänderungen reagieren und Arbeitskräfte kurzfristig einstellen und wieder entlassen.

Aktuell ist ein solches Agieren nur in Zusammenarbeit mit Zeitarbeitsfirmen für Unternehmen möglich. Dieser Interaktionsprozess hat für die Zeitarbeitnehmer die Folge, dass sie wesentlich weniger Geld als Lohn erhalten, als wenn sie direkt in dem Unternehmen angestellt wären, in dem sie von der Zeitarbeitsfirma „ausgeliehen sind“. Wenn die Mitarbeiterinnen und Mitarbeiter direkt bei dem Unternehmen, in dem sie arbeiten, angestellt wären, würde die Zeitarbeitsfirma nicht einen Teil des Geldes, welches ihnen als Lohn zusteht, als „Dienstleistungskosten abschöpfen“. Dieser Abschöpfungsbetrag, den die Zeitarbeitsfirma einbehält, würden dann die Arbeitnehmerinnen und Arbeitnehmer direkt erhalten.

Das Instrument der Qualifizierung von Arbeitskräften

Qualifizierte Arbeitskräfte sorgen i.d.R. für qualitativ hochwertige Arbeit und entsprechend qualitativ hochwertige Produkte. Durch eine gezielte Ausbildung bzw. Ausbildungsunterstützung durch den Staat, kann dieser für viele Menschen den Zugang zur Bildung erheblich erleichtern und dadurch auch mehr dringend benötigte Fachkräfte generieren. Diese Zuschüsse können z.B. in Form von Geldzuschüssen für Studium-, Meister- und oder Technikerausbildung gezahlt werden. Aber auch eine gezielte Nachhilfeförderung in der beruflichen Bildung könnte gewehrt werden, um eine qualifizierte Ausbildung zu unterstützen. Auch Investitionen in Forschung und Entwicklung – etwa durch eine gezielte Finanzierung von Schulen, Fachhochschulen und Universitäten – sind in diesem Zusammenhang von Bedeutung.

Begründung für diese Maßnahme: Gibt es in einer Volkswirtschaft genügend gut ausgebildete Fachkräfte, ist das Land in der Lage, neuartige bzw. innovative Produkte zu entwickeln und zu produzieren. Diese Produkte können sich nach der Produktion an einer großen und weltweiten Nachfrage erfreuen.

Wird also im Qualifizierungs- und Forschungs- sowie Entwicklungsbereich gezielt und vernunftgesteuert vom Staat investiert, dann wirkt sich das langfristig positiv auf die Wirtschaft und damit auf die Konjunktur aus.

Das Instrument der monetaristischen Geldpolitik

Das Ziel der Geldpolitik muss es sein, eine Stabilität des Preisniveaus zu realisieren. Entsprechend sind Inflation (Zunahme des Preisniveaus bzw. Wertverlust des Geldes) sowie Deflation (Abnahme des Preisniveaus bzw. Wertzunahme des Geldes) schädlich für die Wirtschaft und müssen vermieden werden.

Das Instrument der produktivitätsorientierten Lohnpolitik

Auch in diesem Zusammenhang spielt das stabile Preisniveau eine zentrale Rolle.

Löhne dürfen nicht schneller steigen als die Produktionsleistungen (Output) der Unternehmen. Denn wenn die Arbeitnehmer mehr Geld zur Verfügung haben, steigt deren Nachfrage. Bei gleichbleibender bzw. langsam wachsender Angebotsmenge steigen dann die Preise der angebotenen Produkte. Die Preissteigerung ist damit begründet, dass die Nachfrage größer ist als das Angebot. Damit bleibt auch das Preisniveau nicht stabil. Der Wert des Geldes nimmt ab, Inflation tritt ein.

Aus diesem Grund dürfen die Lohnkosten nicht stärker steigen, als die Produktionsmenge bzw. die Produktivität der Unternehmen. Nur dann, wenn die Lohnkosten langsamer steigen, als die Produktionsmenge, kann Arbeitslosigkeit abgebaut werden. Steigt die Produktionsmenge, etwa durch Nachfragezunahme aus dem Ausland, benötigen die Unternehmen mehr Arbeitskräfte. Durch die Zunahme der Produktionsmenge sinkt die Arbeitslosigkeit, weil die Unternehmen mehr Arbeitskräfte benötigen, um das Angebot mit der gestiegenen Nachfrage wieder ins Gleichgewicht zu bringen. Die Arbeitskräfte dürfen aber nicht mehr Geld zur Verfügung haben, wie Waren- und Dienstleistungen im Inland zur Verfügung stehen, denn dann wäre die Nachfrage wieder höher als das Angebot. In der Folge würden die Preise und damit das Preisniveau wieder steigen.

Fazit: Das Lohnniveau darf nicht schneller steigen als die Produktivität der Unternehmen.

Die Wirtschafts- und Geldpolitikder Europäischen Zentralbank

Bereits im Einführungstext zur Wirtschaftspolitik in Kapitel 3 dieses Artikels, haben wir darauf hingewiesen, dass neben dem Staat auch die Zentralbanken der Länder in Zusammenarbeit mit der Europäische Zentralbank, kurz EZB, die Möglichkeit haben, die Konjunktur zu beeinflussen.

Die Hauptaufgabe der EZB besteht darin, die Preisniveaustabilität zu gewährleisten. Diese Aufgabe versucht die EZB in Zusammenarbeit mit den anderen europäischen Zentralbanken zu erfüllen.

Eine zentrale Möglichkeit für die EZB in die Konjunktur einzugreifen ist die Erhöhung oder Absenkung des Leitzinses.

Wenn die EZB den Leitzins verändert, dann werden auch die ihr angeschlossenen Landeszentralbanken die Zinshöhe für den Markt anpassen. Heißt also, wenn die EZB den Leitzins erhöht, werden auch die Zentralbanken der Länder den Zins für den Markt erhöhen. Wenn die Zinsen also erhöht sind, dann ist es für den Markt, d.h. für Privatpersonen und Unternehmen teurer einen Kredit aufzunehmen, weil neben dem ausgeliehenen Geld auch noch ein hoher Betrag an Zinsen an die Bank (Kreditinstitut) zurückgezahlt werden muss. Wenn die EZB den Leitzins hingegen absenkt, dann werden auch die Zentralbanken den Zins für den Markt absenken. Wenn der Zins niedrig ist, dann ist es für den Markt, also Privatpersonen und Unternehmen günstiger, einen Kredit aufzunehmen, weil dann weniger Zinsen für das Leihen von Geld an die Bank (Kreditinstitut) zurückgezahlt werden müssen.

Fazit:

- EZB senkt Leitzins à Zentralbanken senken den Zins für den Markt à Die Aufnahme von Krediten wird günstiger

- EZB erhöht Leitzins à Zentralbanken erhöhen den Zins für den Markt à Die Aufnahme von Krediten wird teurer

Stellen Sie sich bitte folgende Situation vor: Der Staat erhöht in einem Tiefstand der Konjunktur, welcher auch als Rezession (vgl. Abbildung 1) bezeichnet wird, seine Ausgaben und baut Schulen und Universitäten. Die Unternehmen, die die Aufträge für die Sanierungen erhalten haben, benötigen Kredite, um diverse neue Maschinen für den Sanierungsprozess anzuschaffen. Dummerweise sind die Zinsen in der Rezession so hoch, dass sich einige Unternehmen aufgrund der schlechten Marktlage (Konjunktur „am Boden“) keine Kredite leisten können. Die Folge davon wäre, dass die Unternehmen, welche keine Kredite aus Kostengründen aufnehmen können, die Aufträge nicht ausführen können. Das würde heißen, dass der Staat zwar versucht, die Konjunktur anzukurbeln, diese Maßnahme aber für einen Teil der Unternehmen wirkungslos ist und diese Unternehmen auf lange Sicht ggf. weiter Gefahr laufen, insolvent zu gehen.

Merken Sie was? Der Staat kann nur in Zusammenarbeit mit der EZB bzw. den Zentralbanken die Wirtschaft ankurbeln. Aus den Informationen dieses Abschnittes können wir also Folgendes ableiten:

- In der Phase der Rezession(s. Abbildung 1) wird der Staat u.a. die Staatsausgaben erhöhen und die EZB muss den Leitzins absenken, um die Kreditaufnahme für Privatperson und Unternehmen günstiger zu gestalten.

- In der Phase der Hochkonjunktur (s. Abbildung 1) wird der der Staat u.a. die Staatsausgaben absenken und die EZB sollte den Leitzins anheben, um die Kreditaufnahme für Privatperson und Unternehmen teurer zu gestalten.

Folgen der Zinsveränderung

Auch wenn wir bereits einige Folgen der Zinsveränderung vorgestellt haben, möchten wir diese Folgen jetzt nochmal logisch für Sie ordnen und konkretisieren.

Absenkung des Leitzinses

Senkt die EZB den Leitzins ab, dann werden die Zinsen für Unternehmen und Privatperson günstiger, weil die Zentralbanken des Landes dieser Zinssenkung der EZB sicherlich folgen werden. Dementsprechend werden Kredite eher aufgenommen, um Anschaffungen zu tätigen. Unternehmen werden in der Niedrigzinsphase sehr wahrscheinlich ins Anlagevermögen (Gebäude, Technische Ausstattung und Maschinen, Fuhrpark) investieren.

Die Senkung des Leitzinses sorgt also dafür, dass der Markt mehr Produkte nachfragt, weil die Kreditaufnahme günstig ist. Durch die Zunahme der Nachfrage wird die Konjunktur „angekurbelt“. Weil die Produktionsmenge steigt, brauchen die Unternehmen auch wieder mehr Arbeitnehmer, sodass die Arbeitslosigkeit sinkt.

Privatpersonen werden in einer Niedrigzinsphase sicherlich entweder angespartes Geld (zum Teil) ausgeben, um größere Anschaffungen zu tätigen. Alternativ werden sie in einer Niedrigzinsphase schneller zur Aufnahme von Krediten tendieren als in einer Phase, in der die Kreditzinsen hoch sind. Unter größeren Anschaffungen können z.B. Häuser oder Wohnungen verstanden werden. Aber auch an die Neuanschaffung von Autos und oder hochwertigen Elektrogeräten sowie neuen Zimmereinrichtungen (etwa einer neue Küche) ist zu denken. Zugleich können auch Sanierungsarbeiten an bereits bestehenden Häusern oder Wohnungen durchgeführt werden.

Wie wir bereits angedeutet haben, werden weder Unternehmen noch Privatperson in einer Niedrigzinsphase keinen besonderen Wert auf das Ansparen von Geld legen. Denn nicht nur die Kreditzinsen sind niedrig, sondern auch die Sparzinsen. Für sichere Geldanlage gibt es im Jahr 2019 – je nach Investitionshöhe – mit viel Glück ein Prozent (1%) Guthabenverzinsung. Bei einer Höhe von einem Prozent (1%) müssen Sie aber eine Geldanlage i.H.v. mindestens einhunderttausend Euro (100.000,00 €) tätigen. Niedrigere Anlagesummen werden dann auch mit niedrigerem Zins belohnt (verzinst).

Weil am sicheren Kapitalmarkt keine Rendite durch Zinsen zu holen ist, weichen viele Sparer auf unsicherere Geldanlagen i.S.v. Aktien aus. Neben den Aktien wird aber auch in andere Anlagen investiert, z.B. Immobilien. In einer Niedrigzinsphase sind die Immobilienpreise höher als in einer Hochzinsphase.

Neben Immobilien versuchen die Sparer ihr Geld aber auch anderweitig gewinnbringend anzulegen. Denkbar sind hier Edelmetalle (z.B. Gold) oder teure Uhren. Wie hoch die Nachfrage nach solchen hochwertigen Uhren als Alternativanlagen ist, zeigt folgendes Beispiel:

Ein Schweizer Luxusuhrenhersteller verkauft eine Uhr aus Edelstahl zu einer unverbindlichen Preisempfehlung (UVP) von 8.400,00 Euro. Da die Wartezeit auf die Uhr aufgrund der hohen Nachfrage zum Teil mehrere Jahre beträgt, wird dieses Uhrenmodell auf dem „Gebrauchtmarkt“ zwischen 15.000,00 und 23.000,00 Euro gehandelt. D.h. die Uhrenliebhaber sind bereit, mehr als das Doppelte für eine solche Uhr „im Neuzustand“ auf dem Gebrauchtwarenmarkt zu zahlen, als mehrere Jahre auf eine solche Uhr zu warten.

Aber neben Immobilien, Uhren und sonstigen Edelmetallen greifen die Sparer sogar auf diverse Spirituosen (z.B. Whisky) als Anlagemöglichkeit zurück.

Fazit zur Zinssenkung:

Durch die hohe Bereitschaft von Unternehmen und Privatpersonen „Geld auszugeben“ ist die gesamtwirtschaftliche Nachfrage hoch. Daher müssen Unternehmen viel produzieren bzw. viele Dienstleistungen erbringen, damit das Angebot mit der Nachfrage ins Gleichgewicht gerät. Die Arbeitslosigkeit sinkt, weil die Unternehmen mehr Arbeitskräfte benötigen, um die gestiegene Nachfrage bedienen zu können. Aus diesem einfachen Grund wird die Wirtschaft angekurbelt und die Konjunktur erfährt einen Aufschwung.

In einer Phase der Hochkonjunktur besteht die Gefahr der Inflation, d.h. Produkte werden teurer und das Geld wird „weniger Wert“. Denn ist die Nachfrage hoch und kann die Anbieterseite nur langsam auf die hohe Nachfrage reagieren, werden die Produkte teurer. Das Beispiel des Schweizer Luxusuhrenherstellers beschreibt diese Situation exemplarisch.

Fazit des Luxusuhrenbeispiels:

In einer solchen Hochkonjunkturphase bekommt man für viel Geld weniger Gegenwert.

Erhöhung des Leitzinses

Erhöht die EZB den Leitzins, erhöhen auch die Zentralbanken der Länder den Zins für den Markt. Die Erhöhung des Leitzinses verteuert die Kreditaufnahme. Entsprechend zurückhaltend werden sich Unternehmen und Privatpersonen in Bezug auf die Kreditaufnahme verhalten.

Nicht nur der Kreditzins, sondern auch der Sparzins geht in die Höhe. Aus diesem Grund werden sowohl Unternehmen als auch Privatperson interessiert daran sein, ihr erwirtschaftetes Geld am Kapitalmarkt anzulegen. Das gesparte Geld inklusive der erwirtschafteten Zinsen kann dann zu einem späteren Zeitpunkt wieder für Konsum (Anschaffung von Gegenständen jeglicher Art) genutzt werden.

Fazit: zur Leitzinserhöhung

In dieser Phase werden die Marktakteure, meint Privatpersonen und Unternehmen, sich mit Konsumausgaben eher zurückhalten. Aus diesem Grund geht die gesamtwirtschaftliche Nachfrage zurück.

Die Zurückhaltung der Marktakteure in Bezug auf die Konsumzurückhaltung hat zwei Gründe:

- Die Kreditaufnahme ist teuer, um Anschaffungen zu tätigen die aus gesparten Mitteln nicht finanziert werden können bzw. nicht aus gesparten Mitteln finanziert werden sollen.

- Am Kapitalmarkt werden sichere Geldanlagen attraktiv verzinst, sodass für die Sparer ein Sparanreiz

Aufgrund der geringen Konsum- bzw. Investitionsbereitschaft müssen Unternehmen weniger produzieren, da die Nachfrage nach Produkten und Dienstleistungen geringer ist als das Angebot an Produkten und Dienstleistungen. Angebot und Nachfrage müssen wieder ins Gleichgewicht kommen. Daher wird die Wirtschaft gebremst und die Konjunktur steuert auf einen Abschwung (s. Abbildung 1) zu.

Wenn sich die Wirtschaft in einer Rezession (s. Abbildung 1) befindet, besteht die Gefahr einer Deflation, d.h. Produkte werden billiger und das Geld wird „mehr wert“. Das liegt schlicht und ergreifend daran, dass das gesamtwirtschaftliche Angebot größer ist als die gesamtwirtschaftliche Nachfrage. Wenn die Verbraucher weniger nachfragen, müssen die Unternehmen ihre Preise sie, damit sie ihre produzierten Produkte überhaupt verkaufen könnenb.

-> Marketingregel: „Wenn man nicht mehr weiterweiß, dreht man halt am Verkaufspreis“

Beispiel: In dieser Phase sind Immobilien günstig zu haben, da die Nachfrage an Wohnungen Häusern und oder sonstigen Gebäuden niedrig ist. Das liegt schlicht und ergreifend daran, dass die Marktakteure nicht gewillt sind, für einen hohen Zins Kredite aufzunehmen, bzw. ihr erspartes Geld, was am Kapitalmarkt eine gute Rendite bringt, in eine alternative Investitionsmöglichkeit zu investieren.

Fazit des Immobilienbeispiels: Man bekommt also in dieser Phase für weniger Geld einen höheren Gegenwert an Immobilien. Das Angebot an Immobilien ist größer als die Nachfrage nach Immobilien, weil Kredite zur Finanzierung der Immobilien zu hoch sind. Außerdem ist der Sparzins für angespartes Eigenkapital sehr attraktiv, sodass eher gespart als investiert bzw. gekauft wird.

Für Käufer und oder Investoren, die über das notwendige Eigenkapital verfügen, die Wunschimmobilie zu kaufen, ist die Rezession ein guter Zeitpunkt

Zusammenfassung der Wirtschafts- und Geldpolitikder Europäischen Zentralbank

In diesem Abschnitt fassen wir die Folgen von Zinserhöhungen bzw. Zinssenkungen nochmal anschaulich für Sie anhand der Abbildung 2 zusammen.

Abbildung 2: Zusammenfassung von Zinserhöhungen und Zinssenkungen

Abbildung 2: Zusammenfassung von Zinserhöhungen und Zinssenkungen

Das Bild zeigt, dass die Leitzinspolitik hier der Ausgangspunkt ist, um die Konjunktur zu beeinflussen:

Leitzins steigt:

-> Kredite werden teurer und Sparerzinsen steigen

-> -> Aus diesem Grund sinkt die Konsumbereitschaft und die Sparneigung steigt

-> -> -> Die Konjunkturwird abgeschwächt, bei zu langer Dauer der Maßnahme steigt die Gefahr der Deflation

Leitzins sinkt:

-> Kredite werden günstiger und Sparerzinsen sinken

-> -> Aus diesem Grund steigt die Konsumbereitschaft und die Sparneigung sinkt

-> -> -> Die Konjunktur wird gestärkt, die Inflationsgefahr steigt

Fazit zur Fiskalpolitik

Dieser Artikel zeigt, dass nur durch ein gezieltes Zusammenspiel von Staat und EZB die Konjunktur des Landes beeinflusst werden kann.

Wenn der Staat also in einer Rezession (vgl. Abbildung 1) die Konjunktur u.a. durch Staatsausgaben ankurbelt, dann muss der Zins entsprechend von der EZB bzw. der Zentralbank des Landes gesenkt werden, damit Investitionen von den Akteuren des Marktes getätigt werden können.

Wenn der Staat in der Phase der Hochkonjunktur (vgl. Abbildung 1) die Konjunktur u.a. durch Reduktion der Staatsausgaben drosseln will, dann muss auch die EZB den Leitzins erhöhen, um die Ausgaben der Unternehmen und Verbraucher zu reduzieren, weil die Kredite dann teurer werden. Außerdem erhalten die Sparer mehr Rendite in Form von Sparzinsen für ihr Geld am Finanzmarkt.

Die Politik des Staates, wozu auch die Zusammenarbeit zwischen Staat und Zentralbank gehört, muss für alle Menschen des Staates wertvolle Aufgaben erbringen. Die Bürgerinnen und Bürger des Staates sollen sich rundum sicher und wohl fühlen. Dafür müssen aber alle Bürgerinnen und Bürger im Rahmen ihrer Möglichkeiten Gegenleistungen für den Staat durch Steuerzahlungen und oder sonstige Tätigkeiten (z.B. Ehrenämter) erbringen.

Damit der Staat seine Aufgaben erfüllen kann, ist es wichtig, dass er in der Gesellschaft u.a. für die folgenden Gegebenheiten sorgt:

- Stabilität der Wirtschaft

- Gleichgewicht von Angebot und Nachfrage

- Sicherheit und Wohlstand für die Bürgerinnen und Bürger

Restriktive fiskalpolitische Instrumente

Restriktive fiskalpolitische Instrumente sind bzw. bilden sich aus einer Erhöhung der Steuern, dem Abbau von Sozialleistungen und der Verringerung öffentlicher Aufträge. All dies sollte nach herrschender Meinung vermieden werden. Die heutigen Finanz und fiskalpolitische Instrumente sind auch stark von den Theorien von John Maynard Keynes beeinflusst worden, der es in seinen Theorien bevorzugte Schulden machte als die Leute arbeitslos zu sehen. Daher wurde auch der sogenannten Begriff des „deficit spending“ durch J. M. Keynes geprägt. Also Schulden machen, um die Staatsausgaben aufrecht zu erhalten.

Es sind vor allem die Phasen der Rezession und Depression, welche die großen Herausforderungen für Finanz und fiskalpolitische Instrumente darstellen. Denn gerade hier sollte der Staat versuchen, die Konjunktur mit einer expansiven Fiskalpolitik (hohe Investitionen tätigen, Zinsen senken) zu beleben, also genau dem Gegenteil betreiben, was hier oben beschrieben wurde.

Aber auch in einer Aufschwungphase sind Finanz und fiskalpolitische Instrumente von wesentlicher Bedeutung für den Wohlstand des Euro Raumes. Denn im Rahmen dieses Konjunkturzykluses dient die Fiskalpolitik des Staates dazu, Rücklagen und Puffer für die danach erwartete Rezession zu schaffen. Dies wird teilweise von der Politik missachtet, da Politiker zu hohe Versprechen an die Wähler machen, die sie dann auch nicht einhalten können. Man muss aber schon konstatieren, dass es in der Regel so ist, dass die staatlichen Maßnahmen in Zeiten einer Hochkonjunktur eher gering sind. Laut Theorie müssten jedoch hier die Zinsen angehoben und die Investitionen gedrosselt werden, um das Wachstum konstant zu halten (in diesem Fall zu senken).

Als absolutes oberstes Ziel einer funktionierenden Finanzpolitik gilt daher auch die Beeinflussung der Höhe und Struktur des Sozialproduktes einer Volkswirtschaft. Dies ist auch nur mit einer ordentlichen Unterstützung von öffentlichen Haushalten sowie öffentlicher Einnahmen und Ausgaben möglich. Sie bildet auch ein Hauptaugenmerk der Finanz und fiskalpolitische Instrumente auf die sich einzelne Länder und auch die EZB stützt.